英国买房税费一览

2022-01-21

从购买、持有及卖出全方位剖析英国买房税费

英国的税费主要出现在3个阶段:购买时,持有时和卖出时

1.购买时

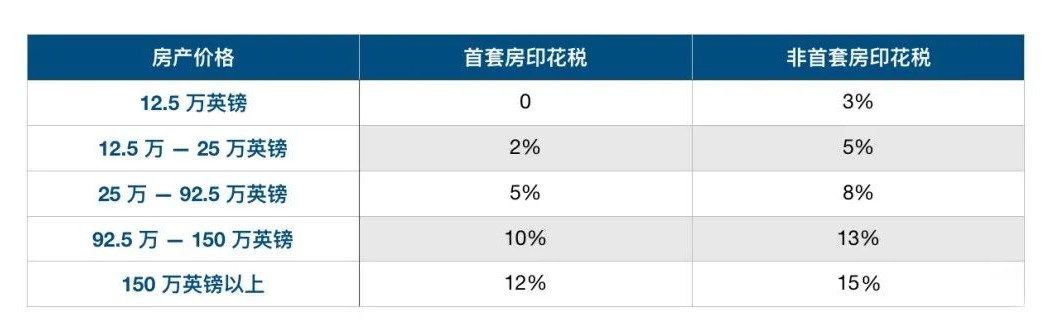

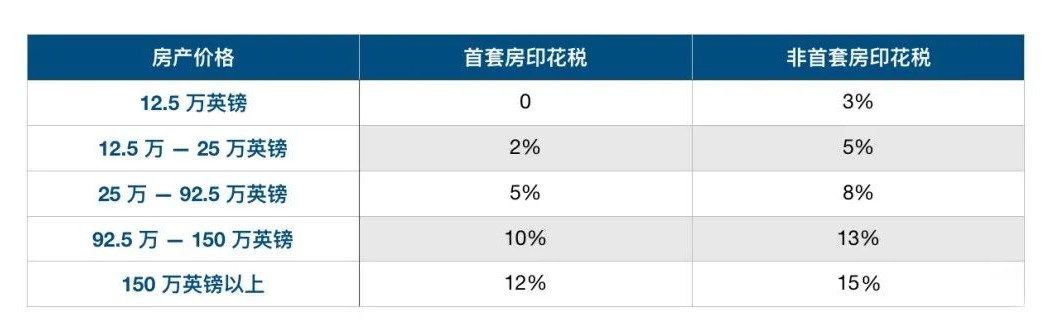

印花税(类似国内契税)

印花税是以上述表格按照累进制计算的,印花税为交易税,只在交易时征收一次。

但是英国政府从2021年4月1日起正式开始对海外买家加税,征收税率为2%,也就是在上述表格的基础上,海外买家还需要缴纳额外2%的海外买家税

2.持有时

个人所得税(仅针对投资类住房)

按英国税务海关总署规定,如果您出租房产收取租金,那么需要缴纳个人所得税。

房产出租过程中产生的一些费用可抵扣部分个人所得税,这些费用包括:出租代理费用,会计师费用,用于维修保养房屋的费用,地租和物业费等。

个人所得税分为3档:20%,40%和45%。大部分的英国房产投资买家的租金都适用于20%这一档,且通过扣除上述可抵扣的费用,可以做到“0”申报税

市政税(仅针对自住类住房)

在英国,所有的房产都要每年向地方政府上缴市政税,用来支付地方的公共服务设施费用。市政税的费用由当地政府根据对社区等级的设定来决定。简单来说市中心相对较高,而非核心区域相对较低。市政税每年的费用大致在900镑到3000 镑不等(不同区域市政税不同,具体情况需查看英国政府官网)。

不过需要注意的是,如果您的房产用于出租的话,那么是由租客来缴纳市政税。如果租客为学生可以申请减免市政税。

3.出售时

资本利得税

房产出售可能会涉及缴纳资本利得税,一次性付清。根据个人当年收入情况、房产用途、房产增值等因素缴纳金额不同。

目前资本利得税比例为净收益的18%和28%

根据个人收入不同征收标准有两种:个人所得税率低于20%的,资本利得税税率为18%;若个人所得税税率为40%及以上的,资本利得税按照28%征收。

此外,资本利得税只针对购房出租的投资房产,被划为“主要私宅”(Principal Private Residence)的房产可以减免这部分CGT。也就是说在英国卖掉唯一或主要自住房(Only or main residence),一般来说是不需要交资本利得税的。举个例子,中国父母买了一套英国房产用来子女上学、生活,这样的话可以免交资本利得税。

英国的税费主要出现在3个阶段:购买时,持有时和卖出时

1.购买时

印花税(类似国内契税)

印花税是以上述表格按照累进制计算的,印花税为交易税,只在交易时征收一次。

但是英国政府从2021年4月1日起正式开始对海外买家加税,征收税率为2%,也就是在上述表格的基础上,海外买家还需要缴纳额外2%的海外买家税

2.持有时

个人所得税(仅针对投资类住房)

按英国税务海关总署规定,如果您出租房产收取租金,那么需要缴纳个人所得税。

房产出租过程中产生的一些费用可抵扣部分个人所得税,这些费用包括:出租代理费用,会计师费用,用于维修保养房屋的费用,地租和物业费等。

个人所得税分为3档:20%,40%和45%。大部分的英国房产投资买家的租金都适用于20%这一档,且通过扣除上述可抵扣的费用,可以做到“0”申报税

市政税(仅针对自住类住房)

在英国,所有的房产都要每年向地方政府上缴市政税,用来支付地方的公共服务设施费用。市政税的费用由当地政府根据对社区等级的设定来决定。简单来说市中心相对较高,而非核心区域相对较低。市政税每年的费用大致在900镑到3000 镑不等(不同区域市政税不同,具体情况需查看英国政府官网)。

不过需要注意的是,如果您的房产用于出租的话,那么是由租客来缴纳市政税。如果租客为学生可以申请减免市政税。

3.出售时

资本利得税

房产出售可能会涉及缴纳资本利得税,一次性付清。根据个人当年收入情况、房产用途、房产增值等因素缴纳金额不同。

目前资本利得税比例为净收益的18%和28%

根据个人收入不同征收标准有两种:个人所得税率低于20%的,资本利得税税率为18%;若个人所得税税率为40%及以上的,资本利得税按照28%征收。

此外,资本利得税只针对购房出租的投资房产,被划为“主要私宅”(Principal Private Residence)的房产可以减免这部分CGT。也就是说在英国卖掉唯一或主要自住房(Only or main residence),一般来说是不需要交资本利得税的。举个例子,中国父母买了一套英国房产用来子女上学、生活,这样的话可以免交资本利得税。